Kenapa Besaran yg Ditabung/Disisihkan (Saving Rate) lebih Penting dibandingkan Hasil Investasi (Investment Rate)?

Untuk mencapai tujuan keuangan lebih baik dan juga lebih aman kalau fokus pada usaha meningkatkan saving rate dibandingkan mengejar return.

- sebuah utas 1/n

Untuk mencapai tujuan keuangan lebih baik dan juga lebih aman kalau fokus pada usaha meningkatkan saving rate dibandingkan mengejar return.

- sebuah utas 1/n

Kalau ada pelajaran yg bisa diambil dari kegaduhan J&J (Jouska & Jiwasraya, bukan Johnson & Johnson) salah satunya adalah tindakan mengejar return dapat memberikan dampak langsung atau tidak langsung kepada perilaku investor. 2/n

Paling tidak dari informasi publik yg tersedia, kedua institusi di atas karena mengejar return (dengan berbagai motivasi) terkesan mengenyampingkan prinsip pengelolaan risiko yg baik dan melakukan investasi pada sumber return yang unsustainable. 3/n

Kemudian, apa relevansinya dgn investor individual?

Untuk mencapai tujuan keuangan terdapat tiga hal yg saling terkait: jumlah yg disisihkan (saving rate), imbal hasil investasi dari yg disisihkan (investment rate) dan horizon atau jangka waktu investasi. 4/n

Untuk mencapai tujuan keuangan terdapat tiga hal yg saling terkait: jumlah yg disisihkan (saving rate), imbal hasil investasi dari yg disisihkan (investment rate) dan horizon atau jangka waktu investasi. 4/n

Ketiga faktor tsb saling terkait dan memberikan opsi pada investor dalam mencapai tujuan: lebih berhemat agar dapat meningkatkan jumlah yg disisihkan, mengejar return dgn segala risikonya atau rela bersabar dengan jangka waktu investasi yang lebih lama. 5/n

Risiko terbesar dari perilaku “mengejar return” tentu saja investor lengah dan mengambil risiko yg tidak perlu yg bersifat buruk (unrewarded risk) yg umumnya bisa diminimalisir melalui diversifikasi.

Satu contoh kerugian di satu saham $LUCK yg bisa sebesar -83%! 6/n

Satu contoh kerugian di satu saham $LUCK yg bisa sebesar -83%! 6/n

Masalah dgn drawdown sebesar itu adalah “lingkaran setan”: investor harus mengejar return lebih tinggi lagi untuk mengembalikan nilai aset. Karena return yg dibutuhkan tidak simetris dgn loss yang dialami, kerugian 83% hanya dapat ditutup dgn untung yg jauh lebih tinggi! 7/n

Formula utk menghitung “Return yg Dibutuhkan utk Mengembalikan Nilai Aset” sbb:

RYD = [1/(1 - Kerugian (%)] - 1

Kalau dibuat tabel kira-kira seperti tabel 1 ini, dgn angka loss -83% utk ilustrasi khusus terkait kerugian seorg investor pada saham $LUCK. 8/n

RYD = [1/(1 - Kerugian (%)] - 1

Kalau dibuat tabel kira-kira seperti tabel 1 ini, dgn angka loss -83% utk ilustrasi khusus terkait kerugian seorg investor pada saham $LUCK. 8/n

Yg sering dilupakan investor adalah perilaku saham sebagai kelas aset dapat berbeda dgn saham individual. Kerugian puluhan persen pada portfolio saham yg diversified (pada saat krisis misalnya) dapat saja recover. Tapi hal yg sama belum tentu berlaku pada saham individual. 9/n

Menurut Bernstein (2012) ada dua jenis risiko: shallow risk dan deep risk. Yg pertama menyangkut fluktuasi harga dan umumnya dapat dimitigasi sementara yg kedua bersifat permanen yg merupakan risiko nyata bagi setiap investor: permanent loss of capital. 10/n

Walau secara umum tidak terdapat risiko kredit pada saham seperti halnya pada obligasi, namun penurunan harga saham yang berkepanjangan (nyangkut jauh di bawah harga beli) dampaknya bisa sama saja seperti kerugian permanen. Makanya drawdon signifikan harus dihindari. 11/n

Selain itu akibat dari portfolio yang terlalu fluktuatif karena alokasi aset berisiko yg tidak dibatasi dapat menyebabkan investor bertindak kurang tepat. Merealisasi di bottom suatu siklus karena kepanikan (buy high sell low) merupakan contoh yg umum. 12/n

Risiko lain dari fluktuasi aset terutama terkait portfolio dana pensiun adalah risiko sequence of return. Jadi walaupun horizon panjang namun kesialan dapat terjadi melalui realisasi drawdown pada waktu yg kurang pas di masa distribusi ketika memasuki masa pensiun. 13/n

Nah, dengan segala risiko dari perilaku mengejar return tsb pilihan yg tersedia bagi investor secara umum ada 2: (meningkatkan saving rate & memperpanjang horizon investasi. Dengan penurunan return global saat ini, horizon yg lebih panjang sudah merupakan keniscayaan. 14/n

Terus bagaimana dgn saving rate, katanya lebih penting dibandingkan investment rate? Terus apa lebih bermanfaat pula dibandingkan alternatif memperpanjang horizon investasi? 15/n

Mari kita coba simulasikan, dengan simplifikasi linear agar mudah tanpa menghilangkan makna.

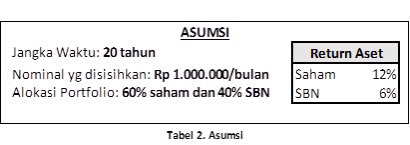

Asumsikan investor menabung Rp 12 juta per thn selama 20 thn. Alokasi standar 60/40 saham dan SBN. Return saham 12% & SBN 6%. Tetap selama 20 thn.

Ini kita sebut skenario baseline. 16/n

Asumsikan investor menabung Rp 12 juta per thn selama 20 thn. Alokasi standar 60/40 saham dan SBN. Return saham 12% & SBN 6%. Tetap selama 20 thn.

Ini kita sebut skenario baseline. 16/n

Skenario baseline dgn alokasi 60% saham dan 40% SBN menghasilkan portfolio return sebesar 9,6%. Di akhir tahun ke-20 menghasilkan Rp. 656.845.779. Hasilnya tentu lebih tinggi hampir 3x dibandingkan total yg disisihkan per tahun selama 20 tahun sebesar Rp 240.000.000. 17/n

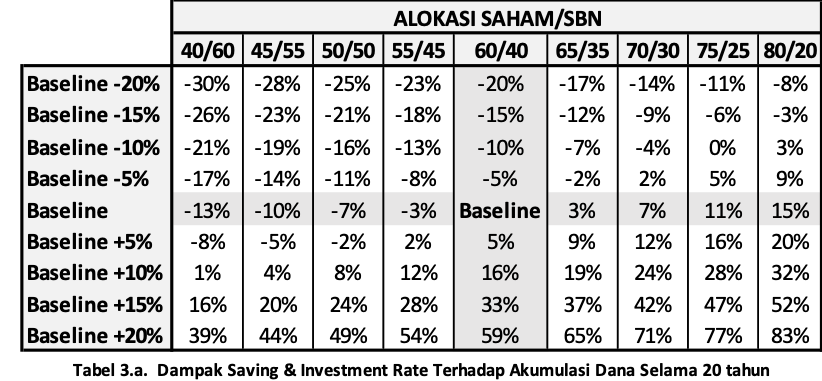

Untuk melihat dampak saving rate, baseline dibandingkan dgn kenaikan 5%, 10%, 15% dan 20% serta penurunan saving rate, -5%, -10%, -15% dan -20% dari angka baseline Rp 12 juta/thn. 18/n

Sementara untuk melihat perbandingan dgn dampak investment rate, dihitung pula efek kenaikan dan penurunan dengan mengubah alokasi portfolio baseline 60/40 naik hingga 80/20 serta turun menjadi 40/60. Hasilnya dibandingkan hasil baseline sebesar Rp 656.845.779. 19/n

Hasil perhitungan sebagaimana tabel 3.a. di bawah ini. Pada baris merupakan perubahan kenaikan saving rate (naik) dan penurunan (turun), sementara perubahan investment rate/alokasi pada kolo, ke kiri (turun) dan ke kanan (naik). Arti baseline (+/-) + perubahan. 20/n

Dari tabel 3.a. tsb pada kolom 60/40, dan baris Baseline+5% artinya kenaikan saving rate 5% dgn return tetap (60/40) memberikan tambahan 5% lebih tinggi dibandingkan baseline. Hasil tersebut lebih tinggi dibandingkan semata kenaikan return (alokasi 65/35) yg sebesar 3%. 21/n

Jadi dapat disimpulkan bahwa dengan meningkatkan saving rate sebesar 5%, investor mendapatkan manfaat yg lebih tinggi (5%) dibandingkan dari hasil mengejar tambahan return dengan meningkatkan alokasi risiko pada saham jadi 65% & SBN turun jadi 35% yg hanya sebesar 3%. 22/n

Lebih jauh, "pengorbanan" yg lebih besar dgn meningkatkan saving rate hingga 15% (menjadi Rp 15.939.000/tahun) bahkan mampu memberikan peningkatan sebesar 33%. Hasil tsb bahkan jauhh melampaui hasil dari alokasi 80/20 yg hanya sebesar 20% terhadap baseline. 23/n

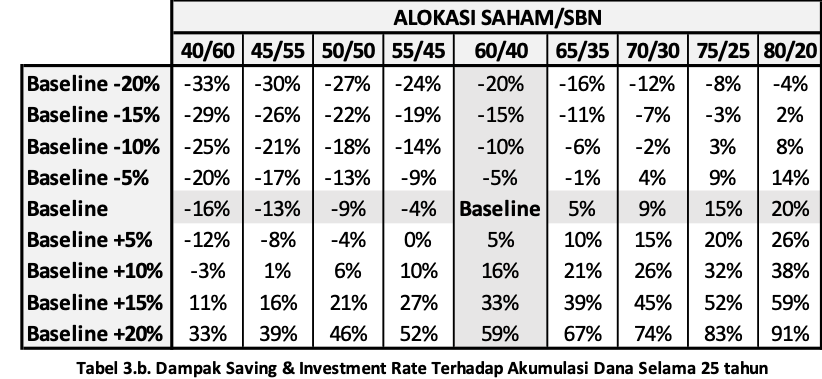

Sementara itu apabila horizon investasi ditingkatkan menjadi 25 tahun, hasilnya adalah sebagaimana tabel 3.b. di bawah ini. 24/n

Jadi demikian, dalam investasi secara umum investor akan mendapatkan manfaat dgn menghindari kesalahan (avoiding error) dibandingkan mengejar keunggulan (brilliance). Seperti dikatakan Ellis (1975) sebagaimana permainan Tennis, investment is a "Loser's game." 25/n

Demikianlah utas mengenai keunggulan mengutamakan peningkatan saving rate dibandingkan mengejar return. Semoga bermanfaat. 26/n

Read on Twitter

Read on Twitter![Formula utk menghitung “Return yg Dibutuhkan utk Mengembalikan Nilai Aset” sbb:RYD = [1/(1 - Kerugian (%)] - 1Kalau dibuat tabel kira-kira seperti tabel 1 ini, dgn angka loss -83% utk ilustrasi khusus terkait kerugian seorg investor pada saham $LUCK. 8/n Formula utk menghitung “Return yg Dibutuhkan utk Mengembalikan Nilai Aset” sbb:RYD = [1/(1 - Kerugian (%)] - 1Kalau dibuat tabel kira-kira seperti tabel 1 ini, dgn angka loss -83% utk ilustrasi khusus terkait kerugian seorg investor pada saham $LUCK. 8/n](https://pbs.twimg.com/media/EeFRd-2U8AAF0yN.jpg)